Benutzer:Ivl1705/Geld

eine kurze Geschichte der Geldtheorien

In der Alltagsvorstellung wird Geld mit dem ähnlich lautenden Wort Gold verknüpft. Auch wenn etymologisch dieser Vergleich nicht haltbar sein dürfte (gell (-> <http://de.wiktionary.org/wiki/gell> 'mittelhochdeutsch 3. Person Konjunktiv Präsens „gelte“ „es möge gelten“'), yield [en], guilty[en], gelten, Gilde), so kommt Gold in der Entwicklung der Tauschbeziehungen eine zentrale Rolle zu. Nicht von ungefähr fassen daher die ersten modernen Geldtheorien Geld als Gut in der Form eines wertvollen Metalls (Gold, Silber) auf. Der Wert des Geldes leitet sich direkt vom Wert des Metalls ab.

Überlagert wurde die Frage nach dem Wesen des Geldes von der eher institutionellen Frage nach dem Ursprung. Bei der Unterscheidung darüber kann man zwei Gruppen unterscheiden:

- Currency-Theorien: Geld wird von einer ausserhalb des Wirtschaftskreislaufs liegenden Instanz (z.B. Staat) bereitgestellt; solche Theorien werden auch 'exogen' genannt.

- Banking-Theorien: Geld wird als Kredit-Schuld-Beziehung im Wirtschaftskreislauf selbst geschaffen. Man spricht dann auch von 'endogen'.

Implizit findet sich diese metallistische Auffassung bei allen neoklassischen Schulen, und war bis zum Auseinanderbrechen des Bretton Woods System 1971 auch in der Geldordnung moderner Volkswirtschaften formal implementiert. Von Menger ("bei deren Bestande die drei erwähnten Metalle [Anm. Kupfer, Gold und Silber], als die absatzfähigsten Güter, zum ausschliesslichen Tauschmittel […] wurden.") (Grundsätze, WIEN 1871, S. 265) über von Mises bis hin zu Hicks.

Letzterem gelang es, das Konzept mit dem neoklassischen Nutzenkalkül zu integrieren, indem er der den Nutzen des Geldes als Schutz vor künftiger Unsicherheit formulierte (~1930er). -> Motiv zur Geldhaltung.

Dieses Argument findet sich grundsätzlich auch so bei Keynes Liquiditätspräferenztheorie ->Vorsichtskasse.

Formal wurde dadurch der Geldwert von seinem physischen Ursprung und damit der Metallbindung abstrahiert. Die Vorstellung von Geld als tauschfähiges Gut bleibt nach wie vor aufrecht erhalten. Geld ist jetzt nur noch über seine Funktionen bestimmt:

- Recheneinheit

- Tauschmittel

- Wertaufbewahrung

Mit dieser rein funktionalen Definition entsteht aber eine Asymmetrie zwischen der Funktion des Tauschmittels und der des Wertaufbewahrungsmittels, wenn die Komponente Zeit mit berücksichtigt wird. J.M. Keynes bezeichnet dies als ->Sparparadox.

Das dürfte in aller Kürze den Stand der Dinge im ökonomischen Mainstream sein.

Das zentrale Problem in allen Modellen der Mainstreamökonomie liegt darin, Geldtransaktionen als einfache Tauschbeziehungen zu betrachten. Geld wird damit wie eine Handelsware behandelt (1 [kg] Kartoffel = x [€] Geld). Das funktioniert solange hervorragend, solange gewöhnliche Güter miteinander verglichen werden. Um auch relative Preise für Geld zu unterschiedlichen Zeitpunkten bestimmen zu können, taucht ein unangenehmes Problem mit der Zeit auf: Ein künftiger Geldbetrag wird immer höher bewertet als der Aktuelle. Das heißt auch, das Verhältnis aus künftigen und aktuellen Preis ist immer größer als 1 (Währungseinheit kürzt sich raus, es bleibt das reine Zahlenverhältnis). Den relativen Preis des Geldes bezeichnen wir als Zins.

Die daraus abgeleiteten Empfehlungen für eine staatliche Geldpolitik unterscheiden sich darin, von welcher Seite angesetzt wird. Es wird unterschieden:

- a) nachfrageseitig: Steuerung über Staatsausgaben ('deficit spending'); -> dominant bis in die 70er des letzten Jhdts. Konsequenzen: Inflation der Konsumgüterpreise

- b) angebotsseitig: Steuerung über die Geldmenge; -> wirtschaftspolitischer Konsens seit den 1980ern. Konsequenzen: 'Spekulationsblasen' (Asset Price Inflation)

neuere Entwicklungen

Es sind in den letzten Jahren in der Volkswirtschaft zwei wesentliche Ergänzungen hinzugekommen, die das Konzept 'Geld' entscheidend erweitern und die weitere Forschung wesentlich bereichern dürften. Diese gehen an die bestehenden Inkonsistenzen im Standardmodell von unterschiedlicher Seite heran. Eine Kombiniation der Merkmale aus den beiden nachfolgenden Modellen stellen imho die Grundlage für eine robuste und nachhaltige Wirtschafts- und Finanzordnung dar.

Chartalismus

- Baut auf 'Staatliche Theorie des Geldes' von Georg Friedrich Knapp (1895)

- rein beschreibende Theorie

Die Grundannahmen des Chartalismus sind:

- Die atomistische Ansicht der Geldentstehung als Tauschmedium zur Minimierung der Transaktionskosten des Güter-Tausches nutzenmaximierender Individuen wird durch historische Aufzeichnung nicht belegt.

- Der angemessene Kontext in dem Geld betrachtet werden muss, ist kultureller und institutioneller Art, insbesondere sind soziale und politische Erwägungen hervorzuheben.

- Demzufolge lokalisieren Chartalisten den Ursprung von Geld im öffentlichen Sektor, wie breit dieser auch immer gefasst sein mag.

- In seiner eigentlichen Natur ist Geld eine soziale Relation der besonderen Art - es ist eine Kredit-Schuld-Beziehung.

- Chartalismus liefert eine geschichtete Sichtweise sozialer Schuldverhältnisse, wobei das maßgebliche Geld (die Verpflichtung der herrschenden Körperschaft) an der Spitze dieser Hierarchie sitzt.

- Geld funktioniert in erster Linie als abstrakte Recheneinheit, welches dann als Zahlungsmittel sowie zur Begleichung von Schuld verwendet wird. Silber, Papier, Gold oder oder welches 'Ding' als Tauschmittel dient, ist in unserer Erfahrung nur die Erscheinungsform einer letztendlich staatlich verfügten Recheneinheit. Daher ist die Funktion des Geldes als Tauschmedium beiläufig für und abhängig von seinen ersten beiden Funktionen als Recheneinheit und Zahlungsmittel.

- Von daher ist Buchgeld 'logisch vorhergehend und historisch früher als Markttransaktionen', wie Geoffrey Ingham (Ingham, G. (2004), The Nature of Money, Cambridge: Polity Press.: S. 25) treffenderweise feststellt.

spezifische Annahmen im Neo-Chartalismus: Die jüngste Wiederbelebung als steuern-getriebenes Geld oder moderner monetärer Ansatz bereichert dieses Ansatz mit zusätzlichen Annahmen über Geld in der modernen Welt:

- Moderne Währungen existieren im Kontext staatlicher Kräfte. Die beiden wesentlichen sind:

- (a) die Macht von ihren Bürgern Steuern zu erheben und

- (b) die Macht zu verkünden, was er bereit ist als Bezahlung der Steuern zu akzeptieren.

- Daher beschränkt der Staat Geld darauf, was er an offiziellen Zahlstellen zur endgültigen Begleichung der Steuerschuld akzeptiert.

- Der Zweck der Besteuerung ist es nicht, die Staatsausgaben zu finanzieren, sondern Nachfrage für die Währung zu schaffen - daher der Begriff 'steuer-getriebenes Geld'.

- Sowohl logisch als auch praktisch erfolgen Staatsausgaben *vor* der Besteuerung um das zur Verfügung zu stellen, was notwendig ist um Steuen bezahlen zu können.

- Heute haben Staaten für gewöhnlich Monopolgewalt über die Herausgabe ihrer Währung. Staaten mit einer souveränen Kontrolle über ihre Währung (d.h. sie agieren ohne die Einschränkungen eines fixen Wechselkurses, Dollarisierung= US$ als Ankerwährung, Währungsunion oder Wechselkursverbund) haben keinerlei operationalen finanziellen Einschränkungen, politische Beschränkungen können sehr wohl vorhanden sein.

- Für Nationen, die ihre eigene Währung herausgeben, besteht keine Notwendigkeit zur Besteuerung oder Darlehensaufnahme um Staatsaugaben zu finanzieren. Während Steuern Nachfrage für die Währung schaffen, ist die Verschuldung eine vorab zinssatz-erhaltende Operation. Dies führt zu komplett unterschiedlichen Schlussfolgerungen für die Politik.

- Als Monopolist über seine Währung hat der Staat auch die Macht, die Preise festzusetzen, dazu gehört sowohl der Zinssatz als auch das Tauschverhältnis zu den anderen Gütern und Dienstleistungen.

nach "Chartalism and the tax-driven approach to money" Pavlina R. Tcherneva <http://pavlina-tcherneva.net/Tcherneva-Chartalism.pdf>

Bildhaft gesprochen erhalten die Transaktionen in einer Volkswirtschaft eine zweite Dimension: Die Transaktionenen innerhalb der Privathaushalte (Lohnzahlung, Konsumzahlung) werden konzeptionell getrennt von den Transaktionen zwischen öffentlichen und privaten Haushalten (Steuerzahlungen, Transferzahlungen).

Einen weiteren Gesichtspunkt institutioneller Natur hebt die monetäre Kreislauftheorie (=Circuitismus) hervor. Das betrifft vorrangig die Rolle der Banken in einer Volkswirtschaft.

monetäre Kreislauftheorie (Circuitismus)

relativ junges Modell: wesentlicher Vertreter Augusto Graziani (1984)

Die Anregung für diese Theorie findet sich im Spätwerk Keynes‘, demzufolge die Natur des Geldes und die Rolle der Banken in einer 'monetären Theorie der Produktion' integriert werden sollten.

Das zentrale Problem unseres heutigen Geldsystems wird aus der Feststellung Grazianis deutlich, der sagt, dass eine 'Ökonomie, die Geld als Ware betrachtet, die aus einem regulären Produktionsprozess stammt, nicht von einer Tauschwirtschaft (Barterökonomie) unterschieden werden kann.' [1]

Demzufolge setzt dieses Modell am Produktionsprozess an. Jeder Produktionsprozess durchläuft prinzipiell vier Phasen:

- die Gewährung von Krediten durch Banken an Unternehmen

- Herstellung von Waren und DL in Unternehmen

- Kauf der Güter durch Haushalte

- Zahlung der Schulden an die Banken

Erläuterung zum Entstehungsprozess:

Banken gewähren eine Kreditlinie, das heisst sie geben das Versprechen ein Konto mit Guthaben und damit Kaufkraft auszustatten. Das Versprechen alleine begründet noch keine Erfordernis zur Deckung mit Zentralbankgeld. Erst wenn die Kreditlinie in Anspruch genommen wird, wird dieses Fiatgeld geschaffen (Bilanzverlängerung!) und eine Deckung durch Reserven muss gefunden werden. Das heisst es ist zuerst der Kredit da, der Zentralbankreserven nach sich zieht. Das Scheitern einer angebotsorientierten Politik in Depressionsphasen, nämlich die Versorgung der Geschäftsbanken mit Liquidität durch die Zentralbanken, welches dann nicht an die Wirtschaftssubjekte weitergereicht wird, wird bildhaft als "pushing on a string" (also eine Schnur schieben wollen) bezeichnet.

Eigenschaften

Mit diesem Ablauf und dem in der Realität beobachtbaren Verhalten werden folgende Feststellungen getroffen:

- Geldschöpfung findet vorrangig(1) endogen im Bankensektor statt

- Geld entsteht mit der Gewährung eines Kredits;

- es wird zerstört mit der Rückzahlung ebendieses Kredits

- Transaktionen sind trilateral: Zum Käufer und Verkäufer kommmt die Bank als Vermittler

- Die Treuhänderfunktion wird durch eine credit-debit Beziehung auf dem jeweiligen Konto auf der Bank registriert.

(1) im Basismodell wird der Staat/Zentralbank noch nicht berücksichtigt. Wenn dies geschieht gilt als zusätzliche Feststellung:

- Bargeld ist lediglich ein physisches Zeichen für einen Kredit (von der Zentralbank). Man spricht dann von 'Token Money' (Zeichengeld).

Konsequenzen für die Geld-/Währungspolitik

- Statt Mindestreserven tritt die Eigenkapitalausstattung der Banken als Bestimmungsgröße für die Geldschöpfung

- Banken sind als eigene Entitäten grundsätzlich anders zu behandeln als Unternehmen bei einer volkswirtschaftlichen Betrachtung.

- Das bedeutet in erster Linie, daß sie als Treuhänder keine Gewinne erwirtschaften dürfen. Ein solcher Geldschöpfungsgewinn oder Seignorage wäre per Definition inflationär.

- Kreditvergabe durch Banken zieht Reserven aus der Zentralbank und stellt primäres Geld dar (Zentralbankgeld = sekundäres Geld)

- Neutralität des Geldes wird verworfen

- Geschäftsbanken, die nach einer profitorientierten Organisationsstruktur (AG etc.) aufgebaut sind, dürften in einem derartigen gesellschaftlichen Umfeld einen schweren Stand haben. Geschäftsbanken, die in einer kooperativen Organisationsstruktur (Kreditvereine, Genossenschaften, Sparkassen …) existieren, dürften einen solchen Systemwechsel problemlos verkraften.

[1] The Monetary Theory of Production Augusto Graziani; Umfangreichste Leseprobe: <http://bilder.buecher.de/zusatz/21/21864/21864945_lese_1.pdf>;

Eine formale Beschreibung in mathematischer Form mittels statischen bzw. Gleichgewichtsmodellen ist problematisch, weil

- Vernichtung von Geld nicht modellierbar

- Zahlungszyklus kann abbrechen

Zusammenfassung

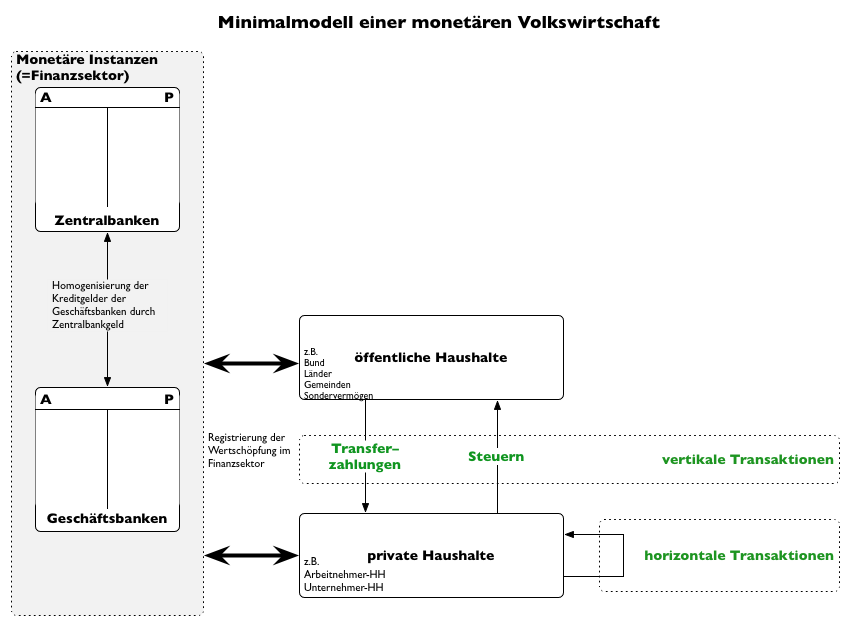

Aus diesen neuen Annahmen kann die minimale Struktur einer monetären Volkswirtschaft skizziert werden. Die wesentlichen Merkmale lassen sich in einer vorläufigen Grafik veranschaulichen:

[nachfolgenden Abschnitt überarbeiten] Anforderungen an 'Geld' -> im wesentlichen drei Funktionen:

- Wertmaß, Geld wird zur Recheneinheit, die heterogene Güter vergleichbar macht

- Tauschmittel

- Wertaufbewahrung

Letztere Funktion ist insofern problematisch, führt es doch dazu, dass Individuen dazu neigen Geld zu 'horten', was zu Verwerfungen mit der Tauschmittelfunktion führt. Von verschiedener Seite (v.a. Gsellianer) wurde vorgeschlagen, Geld mit einem künstlichen Verzehr (z.B. in Form einer Umlaufsicherungsgebühr) zu belegen, damit es beständig ausgegeben wird. Ein solches Geld taugt aber nicht mehr als Maß. Bei einem Maß hast du eine Abbildung bei der den Elementen einer Menge jeweils eine Zahl zugeordnet wird, sodass diese untereinander vergleichbar werden. So wie man ganz selbstverständlich erwartet, dass eine 100 Meter lange Brücke auch morgen noch 100 Meter lang ist, so sollte man erwarten, dass man auch morgen für seine 100 Euro das selbe Güterbündel bekomme wie heute.

Die Quantum Ökonomen der Freiburger Schule lösen dieses Problem, indem sie konzeptionell zwischen Strom- und Bestandsgröße differenzieren. Das Gelddepot bei einer Bank stellt so eine Bestandsgröße dar, das als eigenständiges Objekt Wert in Höhe des registrierten Guthabens darstellt. Das eigentliche Geld, die Stromgröße, ist dabei lediglich ein Transportmittel und wird unmittelbar aus der Produktion hergeleitet. Dieses Geld genügt auch in streng formaler Hinsicht einem Maß, und ist somit geeignet als Recheneinheit und Tauschmittel in einer Geldwirtschaft zu dienen. In der Anwendung wird dieses Geld, eine Aktiv-Passiv-Konstruktion mit dem Prinzip der doppelten Buchführung verknüpft. Etwas anschaulicher kann man sich Geld als 'Buchungssatz' vorstellen, bestehend aus einem Betrag (dem Wert) und zwei Zeigern auf Bankdepots, wobei das eine Depot um den Betrag belastet wird und das andere den Betrag gutgeschrieben bekommt. Nehmen wir als konkretes Beispiel eine Lohnzahlung: Im Moment der Lohnzahlung erhält der Arbeitnehmer für den von ihm erbrachten volkswirtschaftlichen Output Einkommen in Form eines Guthabendepots bei der Bank. Die reale Größe Output wird in diesem Moment gegen die monetäre Größe Einkommen getauscht. Die Schuld des Arbeitgebers ihm gegenüber ist glatt gestellt. Das Bankdepot des Arbeitgebers wird um diesen Betrag vernichtet. Jedoch erhält der Arbeitgeber gleichzeitig die Verfügunggewalt über den Output, der auf dem Gütermarkt wieder monetarisiert werden kann. Auf der Arbeitgeberseite findet faktisch ein Tausch in Gegenrichtung statt: das (von der Bank vorgeschossene) Einkommen, eine monetäre Größe, wird getauscht gegen die reale Größe Output.

Wie in dem Beispiel schon angedeutet, ermöglicht diese Auffassung eine grundlegende Neuinterpretation zentraler Konzepte. Ökonomische Prozesse können dadurch wesentlich besser als bislang beschrieben und erklärt werden [TODO].